PERKEMBANGAN UANG ELEKTRONIK DAN KARTU KREDIT DI INDONESIA PERIODE 2007 – 2012

Dharfan Aprianto, Khairiyah, Mailany, Nur Syaima Annisa, Rina Mardiani

Universitas Gunadarma

ABSTRAKSI

Tujuan dari jurnal ini adalah untuk mengetahui perkembangan alat pembayaran menggunakan kartu kredit di Indonesia dan penggunaan uang elektronik dalam kurun waktu 2007 hingga 2012. Jenis data yang digunakan adalah data primer yang didapat dari website Bank Indonesia dan data sekunder yang diperoleh dari berbagai jurnal yang berhubungan dengan APMK dan peredaran uang elektronik kurun waktu 2007 hingga 2012. Industri perbankan secara signifikan dipengaruhi oleh perkembangan teknologi. Pertumbuhan aplikasi jaringan komputerisasi perbankan mengurangi biaya transaksi dan meningkatkankecepatan layanan secara substansial.Sifat keuangan perantara membuat bank-bankmeningkatkan teknologi produksi mereka dengan berfokus pada distribusi produk.Sehingga perkembangan teknologi informasi dan komunikasi saat ini telah mendorong perkembangan alat pembayaran berbasis kartu (kartu kredit, kartu debit, dan kartu ATM) dan berbasis elektronik (uang elektronik/e-money). Di Indonesia, jumlah penggunaan uang elektronik semakin meningkat dari tahun ke tahun mulai tahun 2007 hingga tahun 2012, begitu juga dengan alat pembayaran dengan menggunakan kartu yang difokuskan pada kartu kredit telah mengalami peningkatan.

Kata kunci : Kartu kredit,pengguna kartu kredit, uang elektronik, dan pengguna uang elektronik.

ABSTRACT

This paper aims to find out the development of a payment instrument using a credit card in Indonesia and the use of electronic money within 2007 to 2012. Types of data used are primary data obtained from the website of Bank Indonesia and secondary data obtained from various related journals and circulation of electronic money APMK period 2007 to 2012. The banking industry is significantly affected by technological developments. The growth of computerized banking network applications to reduce transaction costs and increase the speed of service substantially. The nature of financial intermediaries made banks improve their production technology by focusing on product distribution. So that the development of information and communication technology today has encouraged the development of card-based payment instruments (credit cards, debit cards, and ATM cards) and electronic-based (electronic money / e-money). In Indonesia, the use of electronic money has been increasing year by year from 2007 until 2012, so does the payment instrument by using a card that is focused on credit cards have increased.

Keywords: credit card, credit card users, electronic money and electronic money users.

PENDAHULUAN

Industri perbankan di Indonesia merupakan salah satu sektor perekonomian yang mengalami perkembangan relatif paling dinamis dibandingkan sektor ekonomi yang lain, dengan sasaran mengerahkan dana masyarakat serta meningkatkan efisiensi di bidang perbankan dan lembaga keuangan. Fungsi lembaga perbankan itu sendiri adalah sebagai lembaga perantara keuangan (financial intermediary) yang menyalurkan dana masyarakat dan menginvestasikan kembali dana tersebut untuk mendukung perkembangan ekonomi nasional.

Sebagai lembaga keuangan yang sebagian besar dananya berasal dari surplus unit, Bank dituntut untuk mengelola dana tersebut secara profesional dan terpercaya (agent of trust). Penyaluran kembali dana yang diberikan ke defisit unit diharapkan bisa meningkatkan nilai tambah dalam bentuk yang produktif dan mendukung perkembangan sektor riil (agent of development) dengan tetap berdasarkan prinsip kehatihatian (prudential banking). Meskipun Bank adalah lembaga yang mencari keuntungan atau profit oriented, Bank diharapkan dapat mendistribusikan dananya secara merata untuk setiap individu pelaku ekonomi dengan harapan dapat mewujudkan peningkatan ekonomi nasional yang merata dan adil (agent of equity).

Peranan dunia perbankan tersebut memerlukan dukungan kemampuan sumber daya manusia serta pencarian alternatif penanganan operasional Bank yang semakin efektif dan efisien.Dewasa ini dunia perbankan cenderung memanfaatkan teknologi komputer dalam operasional perbankan sehari-hari yang dikenal dengan Sistem Aplikasi Perbankan. Penerapan teknologi informasi di bidang perbankan tersebut diharapkan memberikan keunggulan komparatif untuk setiap Bank sehingga produk dan jasanya relatif kompetitif di pasar.Teknologi perbankan yang akan dibahas dalam jurnal ini adalah penerapan uang elektronik dan alat pembayaran dengan menggunakan kartu (APMK) yang difokuskan pada penggunaan kartu kredit.

Pengertian Uang Elektronik (electronic money) menurut Bank Indonesia adalah uang yang digunakan dalam transaksi Internet dengan cara elektronik. Biasanya, transaksi ini melibatkan penggunaan jaringan komputer (seperti -3internet dan sistem penyimpanan harga digital). Electronic Funds Transfer (EFT) adalah sebuah contoh uang elektronik. Menurut Peraturan Bank Indonesia No.11/12/PBI/2009 Tanggal 13 April 2009 tentang Uang Elektronik (Electronic Money), Uang Elektronik harus memenuhi unsur-unsur sebagai berikut, yaitu : (1) diterbitkan atas dasar nilai uang yang disetor terlebih dahulu oleh pemegang kepada penerbit; (2) nilai uang disimpan secara elektronik dalam suatu media seperti server atau chip; (3) digunakan sebagai alat pembayaran kepada pedagang yang bukan merupakan penerbit uang elektronik tersebut; (4) dan nilai uang elektronik yang disetor oleh pemegang dan dikelola oleh penerbit bukan merupakan simpanan sebagaimana dimaksud dalam undang-undang yang mengatur mengenai perbankan.

Sedangkan, Menurut Peraturan Bank Indonesia No. 14 / 2 /PBI/ 2012, Alat Pembayaran dengan Menggunakan kartu (APMK) terdiri dari Kartu Kredit, Kartu Debet dan/atau Kartu ATM. Kartu Kredit adalah APMK yang dapat digunakan untuk melakukan pembayaran atas kewajiban yang timbul dari suatu kegiatan ekonomi, termasuk transaksi pembelanjaan dan/atau untuk melakukan penarikan tunai, dimana kewajiban pembayaran pemegang kartu dipenuhi terlebih dahulu oleh acquirer atau penerbit, dan pemegang kartu berkewajiban untuk melakukan pembayaran pada waktu yang disepakati baik dengan pelunasan secara sekaligus (charge card) ataupun dengan pembayaran secara angsuran. Kartu kredit ini diharapkan dapat mendorong masyarakat agar terbiasa memakai alat pembayaran nontunai atau Less Cash Society (LCS).Sebagai alat pembayaran, kartu kredit dapat digunakan untuk melakukan transaksi pembelanjaan yang pembayarannya dipenuhi dahulu oleh acquirer atau penerbit kartu.

METODE PENELITIAN

Objek Penelitian

Objek penelitian ini mencakup dua komponen indikator pokok dalam perkembangan teknologi perbankan yaitu pengguanaan kartu kredit dan uang elektronik.

Data Penelitian

Jenis data yang digunakan adalah data primer yang didapat dari website Bank Indonesia dan data sekunder yang diperoleh dari berbagai jurnal yang berhubungan dengan APMK dan peredaran uang elektronik kurun waktu 2007 hingga 2012.

Tujuan Penelitian

Tujuan dari penelitian ini adalah untuk mengetahui perkembangan alat pembayaran menggunakan kartu kredit di Indonesia dan penggunaan uang elektronik dalam kurun waktu 2008 hingga 20012.

Rumusan Masalah

Pada jurnal ini, kami membahas tentang salah satu teknologi perbankan yaitu perkembangan kartu kredit di Indonesia yang merupakan bagian dari Alat Pembayaran Menggunakan Kartu (APMK) serta mengetahui bagaimana perkembangan uang elektronik yang beredar di Indonesia selama lima tahun terakhir.

HASIL DAN PEMBAHASAN

Industri perbankan secara signifikan dipengaruhi oleh perkembangan teknologi. Pertumbuhan aplikasi jaringan komputerisasi perbankan mengurangi biaya transaksi danmeningkatkan kecepatan layanan secara substansial.Sifat keuangan perantara membuat bank-bank meningkatkan teknologi produksi mereka dengan berfokus pada distribusi produk.Sehingga perkembangan teknologi informasi dan komunikasi saat ini telah mendorong perkembangan alat pembayaran berbasis kartu (kartu kredit, kartu debit, dan kartu ATM) dan berbasis elektronik (uang elektronik/e-money).Perkembangan industri alat pembayaran berbasis kartu sangat cepat karena selain lebih efisien dalam penggunaannya juga dapat meningkatkan fee base income. Di sisi lain, perkembangan Uang Elektronik dapat digunakan sebagai alternatif alat pembayaran non tunai yang dapat menjangkau masyarakat yang selama ini belum mempunyai akses kepada sistem perbankan. Mengingat alat pembayaran berbasis kartu dan uang elektronik memiliki fungsi seperti uang, maka untuk memberikan perlindungan kepada pemegang, meningkatkan kepercayaan masyarakat terhadap instrumen pembayaran, dan mendukung kelancaran tugas Bank Indonesia dalam menjaga stabilitas moneter, Bank Indonesia menetapkan persyaratan yang wajib dipenuhi oleh Bank dan Lembaga Selain Bank.

Uang Elektronik (electronic money) adalah uang yang digunakan dalam transaksi Internet dengan cara elektronik. Biasanya, transaksi ini melibatkan penggunaan jaringan komputer (seperti -3internet dan sistem penyimpanan harga digital). Electronic Funds Transfer (EFT) adalah sebuah contoh uang elektronik. Bank Sentral Eropa memberikan definisi singkat yang baik dari uang elektronik: "uang elektronik secara luas didefinisikan sebagai sebuah toko elektronik nilai moneter pada perangkat teknis yang mungkin banyak digunakan untuk melakukan pembayaran kepada usaha selain penerbit tanpa harus melibatkan rekening bank di transaksi, tetapi bertindak sebagai instrumen pembawa prabayar ". [Bank Sentral Eropa, 2000 dalam jurnal Reynolds Griffith, Stephen F. Austin State University]. Uang elektronik memiliki nilai tersimpan (stored-value) atau prabayar (prepaid) dimana sejumlah nilai uang disimpan dalam suatu media elektronis yang dimiliki seseorang. Nilai uang dalam e-money akan berkurang pada saat konsumen menggunakannya untuk pembayaran. E-money dapat digunakan untuk berbagai macam jenis pembayaran (multipurpose) dan berbeda dengan instrumen single purpose seperti kartu telepon.Bank Sentral Eropa memberikan definisi singkat yang baik dari uang elektronik: "uang elektronik secara luas didefinisikan sebagai sebuah toko elektronik nilai moneter pada perangkat teknis yang mungkin banyak digunakan untuk melakukan pembayaran kepada usaha selain penerbit tanpa harus melibatkan rekening bank di transaksi, tetapi bertindak sebagai instrumen pembawa prabayar ". [Bank Sentral Eropa, 2000 dalam jurnal Reynolds Griffith, Stephen F. Austin State University]. Uang elektronik memiliki nilai tersimpan (stored-value) atau prabayar (prepaid) dimana sejumlah nilai uang disimpan dalam suatu media elektronis yang dimiliki seseorang. Nilai uang dalam e-money akan berkurang pada saat konsumen menggunakannya untuk pembayaran. E-money dapat digunakan untuk berbagai macam jenis pembayaran (multipurpose) dan berbeda dengan instrumen single purpose seperti kartu telepon.Penggunaan uang elektronik sebagai alat pembayaran dapat memberikan kemudahan dan kecepatan dalam melakukan transaksi transaksi pembayaran tanpa perlu membawa uang tunai. Uang elektronik sangat applicable untuk transaksi massal yang nilainya kecil namun frekuensinya tinggi, seperti: transportasi, parkir, tol, fast food, dll.

Walaupun di satu sisi terdapat beberapa manfaat dari uang elektronik, tetapi di sisi lain uang elektronik juga memiliki risiko yang perlu disikapi dengan kehati-hatian dari para penggunanya. Risiko pertama adalah uang elektronik yang hilang dapat digunakan oleh pihak lain karena pada prinsipnya uang elektronik sama seperti uang tunai yang apabila hilang tidak dapat diklaim kepada penerbit. Selain itu, masih kurang pahamnya pengguna dalam menggunakan uang elektronik juga menjadi ganjalan, seperti pengguna yang tidak menyadari uang elektroniknya ditempelkan 2 (dua) kali pada reader untuk suatu transaksi yang sama sehingga nilai uang elektronik berkurang lebih besar dari nilai transaksi.

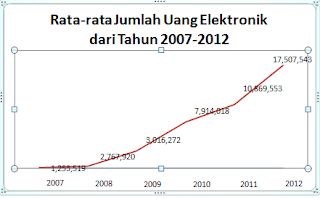

Diluar dampak positif dan negatif uang elektronik tersebut, penggunaanya masih saja digemari masyarakat luas.Bahkan jumlah penggunaannya terus saja meningkat dari tahun ke tahun.Tabel dibawah ini menunjukkan jumlah penggunaan elektronik money sejak tahun 2002 hingga tahun 2012.

Gambar 1 : Jumlah uang elektronik yang beredar 2007 - 2012

Sumber : Bank Indonesia

Jumlah penggunaan uang elektronik yang semakin meningkat dari tahun ke tahun tentu saja akan mengurangi jumlah uang yang beredar di masyarakat. Perubahan pada jumlah uang yang beredar tentunya juga akan mempengaruhi tingkat perputaran uang (Velocity of Money). Tingkat perputaran uang biasanya dinyatakan dalam bentuk perbandingan antara produk domestiok bruto terhadap uang yang beredar.

Pada jurnal ini,selanjutnya kami akan membahas teknologi perbankan yaitu perkembangan kartu kredit di Indonesia yang merupakan bagian dari Alat Pembayaran Menggunakan Kartu (APMK). Kartu Kredit dapat digunakan untuk melakukan pembayaran atas kewajiban yang timbul dari suatu kegiatan ekonomi, termasuk transaksi pembelanjaan dan/atau untuk melakukan penarikan tunai, dimana kewajiban pembayaran pemegang kartu dipenuhi terlebih dahulu oleh acquirer atau penerbit, dan pemegang kartu berkewajiban untuk melakukan pembayaran pada waktu yang disepakati baik dengan pelunasan secara sekaligus (charge card) ataupun dengan pembayaran secara angsuran.

Menurut BI, Kartu Kredit adalah APMK yang dapat digunakan untuk melakukan pembayaran atas kewajiban yang timbul dari suatu kegiatan ekonomi, termasuk transaksi pembelanjaan dan/atau untuk melakukan penarikan tunai, dimana kewajiban pembayaran pemegang kartu dipenuhi terlebih dahulu oleh acquirer atau penerbit, dan pemegang kartu berkewajiban untuk melakukan pembayaran pada waktu yang disepakati baik dengan pelunasan secara sekaligus (charge card) ataupun dengan pembayaran secara angsuran. Kartu kredit ini diharapkan dapat mendorong masyarakat agar terbiasa memakai alat pembayaran nontunai atau Less Cash Society (LCS).

Secara global, kepemilikan kartu kredit dan penggunaan telah meningkat secara substansial dalam beberapa dekade terakhir (Wickramasinghe & Gurugamage, 2009).Menurut Abdul-M dan Umar (2007) dalam Godfrey Themba dan Clara. B. Tumedi (2012), tren ini mencerminkan semakin populernya kartu kredit sebagai cara pembayaran yang disukai untuk barang dan jasa sebagai pengganti uang tunai, cek, dan bentuk pembayaran lain. Di Indonesia sendiri kepopuleran kartu kredit tercermin pada meningkatnya jumlah kartu kredit yang beredar di masyarakat dan jumlah transaksi yang dilakukan dalam kurun waktu 5 tahun yaitu 2008 hingga 2012.

Gambar 2: Jumlah Kartu Kredit yang Beredar 2008-2012

Sumber : Bank Indonesia

Gambar 2 menggambarkan grafik jumlah kartu kredit yang beredar di masyarakat pada tahun 2008-2012.Peningkatan jumlah pengguna kartu kredit jelas ditunjukkan oleh grafik diatas. Pada Desember 2008 jumlah pengguna kartu kredit di Indonesia sebanyak 11.548.138 pengguna dan mengalami peningkatan tahun – tahun berikutnya sehingga pada Desember 2012 jumlahnya menjadi 14.817.168 pengguna atau sekitar 28,31% kenaikannya selama 5 tahun terakhir.

Gambar 3: Jumlah Total Transaksi Tunai dan Belanja dengan Kartu Kredit

Sumber : Bank Indonesia

Pada gambar 3 menggambarkan grafik perkembangan jumlah transaksi total tunai dan belanja baik dalam volume maupun nominalnya. Pada grafik ini nilai volume terdapat dalam satuan transaksi, sedangkan nilai nominal terdapat dalam jutaan rupiah. Dari sisi volume, kenaikan terus menerus terjadi walaupun di tahun 2012 mengalami penurunan.Pada tahun 2008 jumlah total nilai volume 166.736.635 dan pada tahun 2012 sudah mencapai 221.579.851 atau selama 5 tahun kenaikannya sebesar 32,89 %. Walaupun 2012 mengalami penurunan dari tahun 2012, namun hanya sekitar sekitar 2,85% .Dari sisi nominal kenaikan juga terus terjadi, pada tahun 2008 jumlah total nilai nominal(dalam jutaan rupiah) yaitu 72.604.207dan pada tahun 2012 sudah mencapai 201.840.736 atau selama 5 tahun kenaikannya sebesar 178%.

Kartu Kredit sendiri memiliki 2 fungsi, yaitu sebagai alat pembayaran dan alat hutang.Sebagai alat pembayaran, kartu kredit berperan penting didalam percepatan perputaran uang (velocity of money) membutuhkan keamanan yang tinggi dalam penyelenggaraannya. Untuk menjamin keamanan pengguna maupun penerbit kartu kredit, digunakan teknologi chip menggantikan magnetic strip. Chip jauh lebih menjamin dari tingkat keamanannya, karena data yang tersimpan sulit dilakukan kloning. Selain itu BI menerapkan aturan pemakaian personal identification number (PIN) dengan 6 digit.Aturan ini diberlakukan dengan tujuan melindungi keamanan konsumen dan juga industri kartu kredit.

Sebagai alat hutang, perhatian BI terhadap kartu kredit harus lebih ditingkatkan lagi, terutama yang berhubungan dengan kualitas aspek manajemen risiko.Pelaksanaan diatur secara ketat, sebab berpotensi terjadi penggelembungan (bubble) kartu kredit apabila pemakaiannya dilakukan berlebihan.Untuk itu BI mengeluarkan Surat Edaran Bank Indonesia No. 14/27/DASP tanggal 25 September 2012 perihal Mekanisme Penyesuaian Kepemilikan Kartu Kredit.

Sebagai upaya untuk menjaga stabilitas ekonomi. Penerbit Kartu Kredit melakukan identifikasi dan memilah data Pemegang Kartu Kredit berdasarkan kriteria batas minimum usia, batas minimum pendapatan tiap bulan, batas maksimum plafon kredit yang dapat diberikan, dan batas maksimum jumlah Penerbit Kartu Kredit yang dapat memberikan fasilitas Kartu Kredit. Pemegang Kartu Kredit tidak memenuhi batas minimum usia yang dipersyaratkan, yaitu: (1) 21 tahun atau telah kawin untuk Pemegang Kartu Kredit utama. (2) 17 tahun atau telah kawin untuk Pemegang Kartu Kredit tambahan. Pemegang kartu kredit harus memiliki gaji sekurang – kurangnya 3 juta rupiah dan juga hanya boleh memegang maksimal 2 kartu kredit. Total plafon Kartu Kredit yang dimiliki Pemegang Kartu Kredit apabila total plafon tersebut lebih dari 3 (tiga) kali pendapatan tiap bulan Pemegang Kartu Kredit. Pengetatan peraturan ini penting sebab penerbit kartu kredit dapat menemukan pemegang kartu yang tepat sasaran dan dapat meminimalisir terjadinya resiko gagal bayar oleh pengguna.

Perhatian juga mengarah pada tingkat suku bunga kartu kredit.Penetapan suku bunga pada kartu kredit diatur agar dapat melindungi konsumen. Surat Edaran BI No. 14/34/DASP yang diterbitkan pada tanggal 27 November 2012 menerangkan bahwa batas maksimum suku bunga Kartu Kredit yang wajib diterapkan oleh Penerbit Kartu Kredit adalah sebesar 2,95% (dua koma sembilan puluh lima persen) per bulan atau 35,40% (tiga puluh lima koma empat puluh persen) per tahun). BI melakukan penetapan suku bunga ini berdasarkan: (a) indikator perekonomian seperti BI rate, (b) struktur biaya Kartu Kredit yang meliputi biaya dana (cost of fund), biaya operasional dan pengelolaan risiko kredit oleh Penerbit (risk premium); dan/atau (c) praktek suku bunga yang dikenakan oleh Penerbit. Pembayaran kartu kredit sebelum tanggal jatuh tempo atau 1 bulan tidak dibebankan bunga. Sedangkan jika lewat dari satu bulan akan dihitung perhitungan bunganya. Hal demikian terjadi karena penerbit sudah menalangi dana ke acquirer. Selain itu, perlindungan konsumen dilakukan dengan diaturnya pokok – pokok etika penagihan utang kartu kredit, mengingat banyak kasus yang merugikan kenyaman konsumen oleh penagihan debt collector.

Mekanisme kartu kredit tidak hanya melibatkan pemegang dan penerbit saja tetapi ada pihak lain yang juga terlibat dan berperan penting. Agar memudahkan pemahaman dibuatlah ilustrasi berikut :

Gambar 4 Ilustrasi Pihak – Pihak yang Terlibat Dalam Mekanisme Kartu kredit

Seorang pemegang kartu yang melakukan pembelanjaan.Kartu kredit yang dipegang olehnya merupakan kartu yang diterbitkan oleh bank yang menjadi penerbit kartu kredit. Pihak acquirer melakukan kerjasama terhadap pedagang dan bersedia untuk menalangi dana dari pembayaran kartu kredit pihak.Pihak principal menjembatani pengelolaan sistem antara penerbit dan acquirer. Ketika si pemegang melakukan belanja misalnya disalah satu department store (pedagang) yang menyediakan pembayaran dengan kartu kredit, si pedagang menerima pembayaran dengan menggunakan kartu kredit. Lalu pihak switching mengatur transaksi elektronik yang terjadi yang nantinya akan dihitung oleh pihak kliring mengenai hak dan kewajiban penerbit maupun acquirer. Penyelesaian terakhir bertanggung jawab atas perhitungan akhir hak dan kewajiban penerbit maupun acquirer.

KESIMPULAN

Karena fungsinya sebagai lembaga perantara keuangan (financial intermediary) yang menyalurkan dana masyarakat dan menginvestasikan kembali dana tersebut untuk mendukung perkembangan ekonomi nasional, lembaga perbankan memerlukan dukungan kemampuan sumber daya manusia serta pencarian alternatif penanganan operasional dengan menggunakan teknologi computer berupa sistem aplikasi perbankan.

Industri perbankan secara signifikan dipengaruhi oleh perkembangan teknologi. Pertumbuhan aplikasi jaringan komputerisasi perbankan mengurangi biaya transaksi danmeningkatkan kecepatan layanan secara substansial.Sifat keuangan perantara membuat bank-bank meningkatkan teknologi produksi mereka dengan berfokus pada distribusi produk.Sehingga perkembangan teknologi informasi dan komunikasi saat ini telah mendorong perkembangan alat pembayaran berbasis kartu (kartu kredit, kartu debit, dan kartu ATM) dan berbasis elektronik (uang elektronik/e-money).

Di Indonesia, jumlah penggunaan uang elektronik semakin meningkat dari tahun ke tahun mulai tahun 2007 hingga tahun 2012, begitu juga dengan alat pembayaran dengan menggunakan kartu yang difokuskan pada kartu kredit telah mengalami peningkatan.

DAFTAR PUSTAKA

Godfrey dan Clara 2012, “Credit Card Ownership and Usage Behaviour in Botswana”, International Journal of Business Administration, Vol. 3, No. 6.

Sumarto (2011),“Penggunaan Kartu Kredit dan Perilaku Belanja Kompulsif : Dampaknya pada Risiko Gagal“, Jurnal ManajemenVol. 6, No. 1.

Tutik, Alfirina Ardyas (2013), “Ketentuan Batas Minimum Usia Calon Pemegang Kartu Kredit”, Universitas Diponegoro, Semarang.

Yoonhee Tina Chang (2003), “Dynamic of Banking Technology Adoption: An Aplication to Internet Banking”, University of Warwick, United Kingdom.

Bank Indonesia.7 Juli 2013.Newsletter Bank Indonesia.http://www.bi.go.id/

Lembaga Pengembangan Perbankan Indonesia, 7 Juli 2013. Kredit Bermasalah di Kartu Kredit.http://www.lppi.or.id/